Як стати ФОП та сплачувати податки в Україні?

Загальний огляд податкової системи для IT спеціалістів, експертів, крієйторів та блогерів в Україні.

МонетизаціяПлатежі

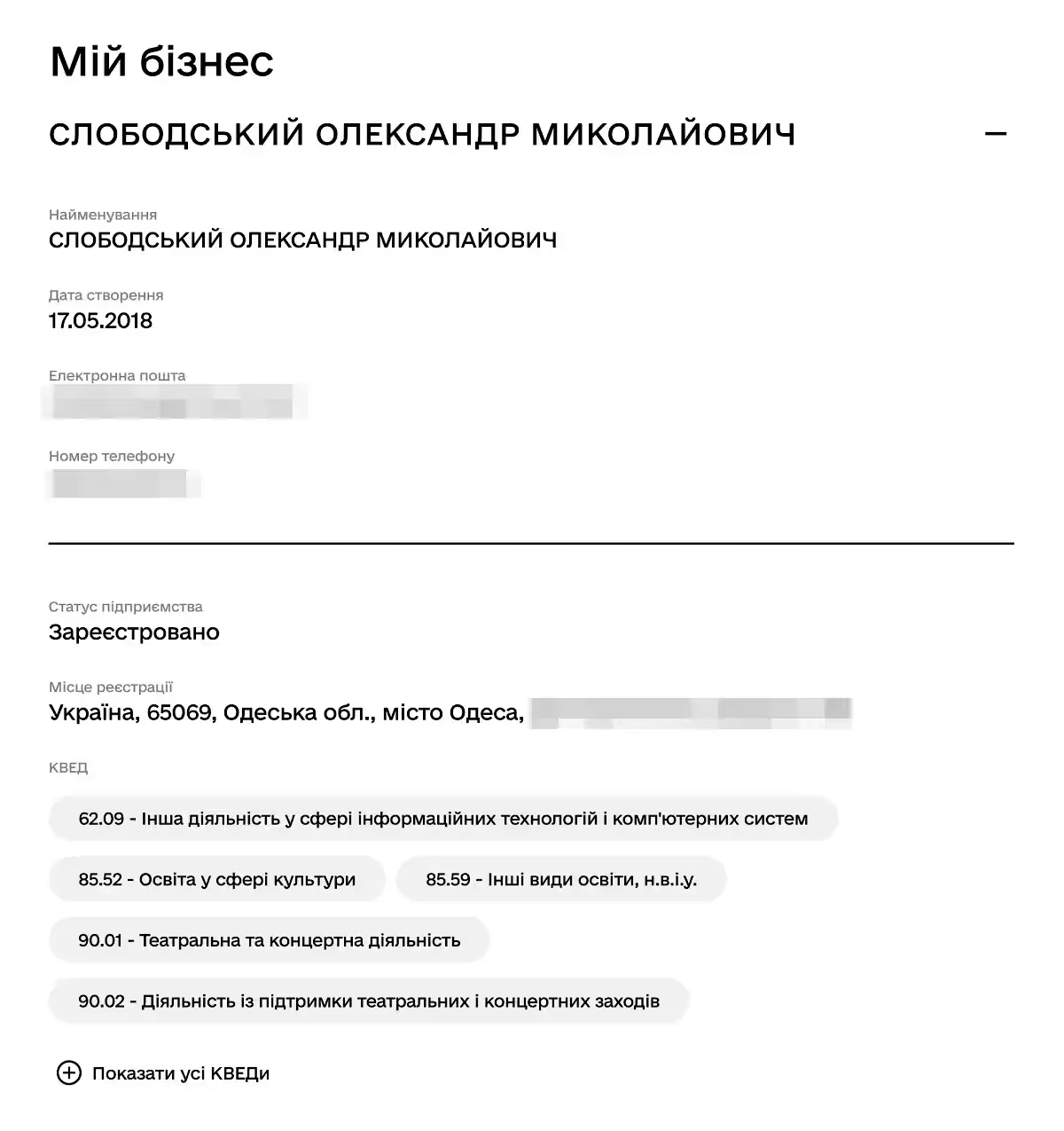

МонетизаціяПлатежіЯ зареєстрований як ФОП з 2018 року.

За цей час отримував кошти від свого стартапу, продажу курсів, рекламних виплат з різних платформ, а також як фрілансер.

У цій статті я зібрав свій досвід, який допоможе вам зареєструватися як ФОП і розпочати підприємницьку діяльність.

Що таке ФОП?

ФОП (Фізична особа-підприємець) — це людина, яка зареєструвала свій бізнес в Україні як приватний підприємець.

ФОП працює сам на себе, без необхідності створювати компанію або наймати працівників.

Це зручний спосіб легально вести власну справу: надавати послуги, продавати товари чи виконувати роботу, отримуючи за це прибуток.

ФОПи мають спрощену систему оподаткування та звітності, що робить їх популярними серед фрілансерів, невеликих бізнесів та людей, які працюють на себе.

Щоб почати працювати як ФОП, потрібно:

- Подати заяву на порталі Дія.

- Відкрити підприємницький банківський рахунок.

- Отримати оплату за роботу.

- Подати звіт до податкової.

- Сплатити податки.

Усі ці кроки ми розберемо.

Я описую свій досвід і найпростішу схему організації роботи. Якщо у вас специфічна діяльність, рекомендую додатково проконсультуватися з юристом.

Чи можна не реєструватися як ФОП?

Працювати без реєстрації ФОП можна, але це підходить лише для разових чи нерегулярних доходів.

У такому випадку, ви маєте сплатити податок на доходи фізичних осіб (18%) та військовий збір (1,5%) з кожного доходу.

Це більше, ніж для ФОП на спрощеній системі (5%), але дає змогу уникнути реєстрації та звітності.

Проте, якщо дохід стає регулярним, краще зареєструватися як ФОП.

Інакше, податкова може вважати вашу діяльність підприємницькою і вимагати сплатити штрафи та податки, які не були сплачені належним чином.

Як зареєструвати ФОП?

Раніше для реєстрації ФОП потрібно було відвідувати податкову, але тепер усе можна зробити онлайн безкоштовно через Дію.

Дія – це портал державних послуг.

Зайдіть на портал Дія і натисніть «Подати заяву».

Далі потрібно авторизуватися.

Є наступні способи:

- Bank ID

- Дія.Підпис

- Файловий ключ

- Апаратний ключ

Я використовую Bank ID.

Bank ID дозволяє авторизуватися через свій акаунт від банку.

Виберіть зі списку свій банк.

Отримаєте згенерований QR код, який треба сканувати через мобільний додаток.

В додатку mono сканер можна знайти в розділі «Ще → Сканер QR-коду».

Після авторизації в Дії починаємо процес відкриття ФОП.

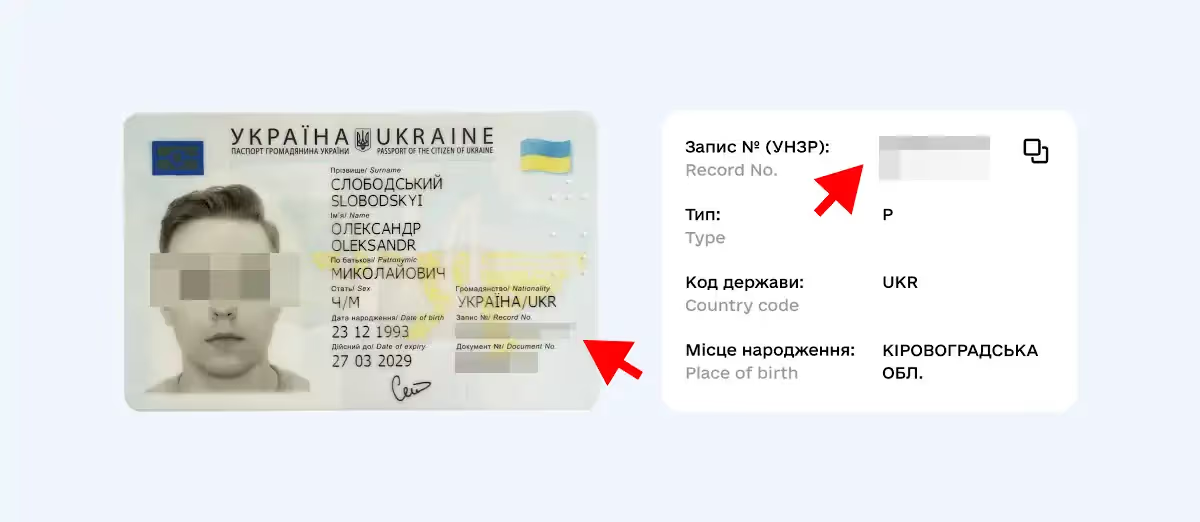

На першому кроці потрібно підтвердити адресу реєстрації та вказати УНЗР.

Що таке УНЗР?

УНЗР (унікальний номер запису в реєстрі) — це персональний номер, який присвоюється кожному громадянину України.

Він складається з 13 знаків, наприклад: 19931223–02213.

УНЗР потрібен для ідентифікації особи в державних реєстрах, базах даних, при оформленні документів або отриманні державних послуг.

Це свого роду ваш «цифровий паспорт», який допомагає державі вести облік інформації про кожного громадянина.

УНЗР можна знайти на паспорті у формі ID-картки або в повній інформації про біометричний закордонний паспорт в Дії.

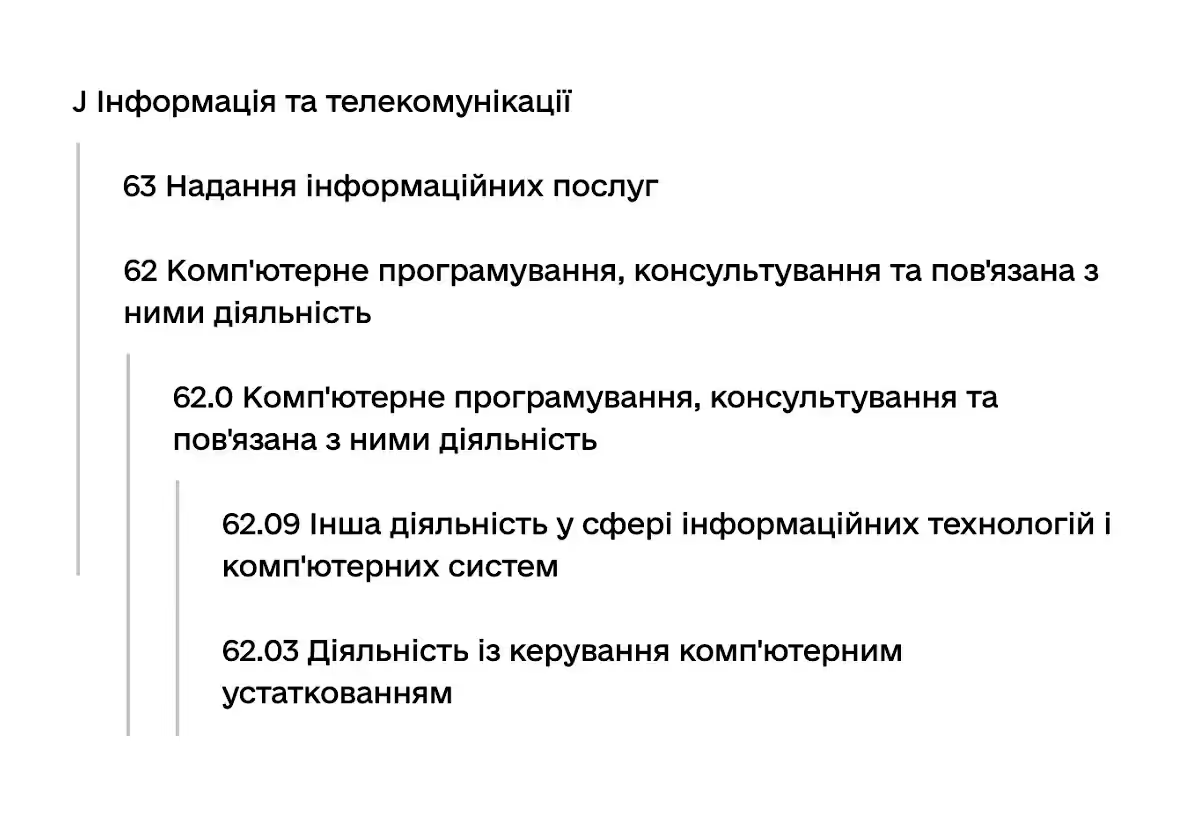

Після потрібно обрати КВЕДи.

Що таке КВЕДи та як їх обрати?

КВЕДи (класифікація видів економічної діяльності) — це система кодів, які використовуються для класифікації різних видів бізнес-діяльності.

Кожен КВЕД — це певний код, який відповідає конкретному виду діяльності, наприклад, торгівля, консультування, будівництво тощо.

При реєстрації ФОП ви повинні обрати КВЕДи, які відповідають вашим основним і додатковим видам діяльності.

Це потрібно, щоб державні органи знали, чим саме ви плануєте займатися, і могли правильно оподатковувати ваш дохід.

Обрані КВЕДи визначають, які податки ви сплачуєте і які звіти маєте подавати.

Яка різниця між основним і додатковими КВЕДами?

- Основний КВЕД: це вид діяльності, який приносить найбільший дохід і є головним у вашому бізнесі. Наприклад, якщо ви займаєтеся розробкою програмного забезпечення і це ваш основний заробіток, то цей КВЕД буде основним.

- Додаткові КВЕДи: це інші види діяльності, якими ви також можете займатися, але які не є основними. Наприклад, якщо крім розробки програмного забезпечення ви ще надаєте консультаційні послуги або займаєтеся торгівлею, то ці види діяльності будуть додатковими КВЕДами.

Основний КВЕД визначає вашу основну сферу діяльності і може впливати на вибір системи оподаткування та обов’язкові звіти.

Додаткові КВЕДи дають змогу легально займатися іншими видами діяльності, які можуть приносити додатковий дохід.

Обрати КВЕД можна зі списку чи вказавши номер.

Надаю список для онлайн професій.

КВЕДи для IT спеціалістів та фрілансерів

- 62.01 Комп'ютерне програмування (розробка програмного забезпечення, додатків).

- 62.02 Консультування з питань інформатизації (консультації з IT-рішень).

- 62.03 Діяльність із керування комп'ютерним устаткуванням (хостинг, керування серверними системами).

- 62.09 Інша діяльність у сфері інформаційних технологій і комп'ютерних систем (створення вебсайтів, фріланс-послуги в IT).

- 63.11 Оброблення даних, розміщення інформації на веб-вузлах і пов'язана з ними діяльність (хмарні сервіси, зберігання даних).

- 63.12 Веб-портали (управління та розробка веб-порталів).

КВЕДи для блогерів

- 58.14 Видання журналів і періодичних видань (випуск цифрових журналів, блогів).

- 63.12 Веб-портали (управління блогами та соціальними медіа платформами).

- 73.11 Рекламні агентства (монетизація блогу через рекламу).

- 74.20 Діяльність у сфері фотографії (фото- і відеозйомка для контенту).

- 90.03 Індивідуальна мистецька діяльність (створення художнього контенту, мистецьких проєктів).

КВЕДи для експертів, які продають свої курси

- 58.29 Видання іншого програмного забезпечення (створення та продаж онлайн-курсів).

- 62.09 Інша діяльність у сфері інформаційних технологій і комп'ютерних систем (створення платформ для курсів).

- 85.59 Інші види освіти, н.в.і.у. (проведення тренінгів, курсів, семінарів).

- 85.60 Допоміжна діяльність у сфері освіти (консультування, підтримка студентів).

- 74.90 Інша професійна, наукова та технічна діяльність, н.в.і.у. (консультаційні послуги для слухачів курсів).

Кількість КВЕДів, які ви можете обрати, не обмежена.

На початковому етапі рекомендую обрати 3-4 найбільш релевантні.

У майбутньому ви зможете швидко додати нові.

Рухаємося далі.

Скоріше за все, якщо ви читаєте цю статтю, то відкриваєте ФОПа вперше, тому на цьому етапі вам потрібно вказати, що ви не вели підприємницьку діяльність на спрощеній системі оподаткування цього року.

Далі нам треба буде обрати систему оподаткування.

Зазвичай IT спеціалісти та онлайн-підприємці обирають 3 групу спрощеної системи оподаткування.

Що таке спрощена система оподаткування?

Спрощена система оподаткування розроблена для малого бізнесу та ФОПів.

Вона спрощує облік і звітність, дозволяючи платити єдиний податок замість кількох.

ФОПи можуть обрати одну з трьох груп:

- Перша група: без найманих працівників, з доходом до 1 185 700 грн в рік.

- Друга група: до 10 працівників, з доходом до 5 921 400 грн в рік.

- Третя група: без обмежень щодо кількості працівників, з доходом до 8 285 700 грн в рік.

Що буде якщо перевищити ліміт доходу?

Якщо ви перевищите встановлений ліміт доходу для вашої групи спрощеної системи оподаткування, це може призвести до кількох наслідків:

- Зміна групи: якщо ваш дохід перевищує максимальний для третьої групи, вам потрібно буде перейти на загальну систему оподаткування або змінити тип оподаткування.

- Податкові наслідки: ви можете зіткнутися з необхідністю сплатити додаткові податки за ставками загальної системи оподаткування з моменту перевищення ліміту.

- Перевірки: перевищення ліміту доходу може збільшити ризик податкових перевірок, оскільки такі випадки часто викликають додатковий інтерес з боку податкових органів.

Чому варто обрати третю групу?

Третя група підходить для IT спеціалістів, фрілансерів, онлайн-підприємців та креаторів, оскільки дозволяє отримувати більше доходу, працювати з ПДВ, має простішу бухгалтерію та можливість наймати будь-яку кількість працівників.

Якщо ваша діяльність відповідає цим критеріям, обирайте третю групу. Якщо є сумніви, краще проконсультуватися з юристом.

Далі обираємо місце провадження господарської діяльності.

Якщо ви працюєте онлайн, виберіть «у межах всієї території України».

Після цього нам запропонують перевірити всю надану інформацію та відправити заяву на реєстрацію ФОП.

Перевіряємо, відправляємо і рухаємося далі.

Зазвичай реєстрація ФОП займає до години часу.

Після реєстрації необхідно відкрити банківський рахунок для підприємницької діяльності.

Як відкрити банківський рахунок ФОП?

Ви можете відкрити рахунок для ФОП у будь-якому банку.

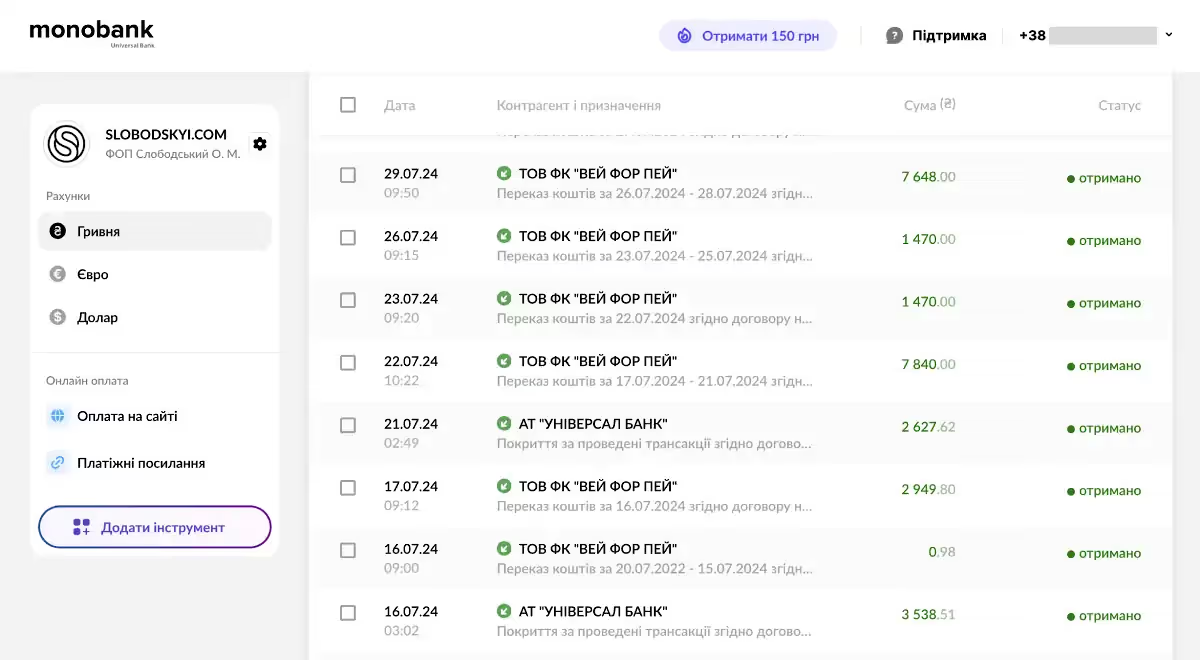

Я використовую mono:

- Для мене зручно що персональним рахунком і підприємницьким можна управляти з одного додатку.

- Відсутність плати за обслуговування, низькі комісії за перекази, гарна підтримка.

- Ще я приймаю оплати на сайті через еквайрінг від моно, зручно не використовувати зайвих посередників.

Рахунок в моно відкрити можна за декілька хвилин.

В мене є детальна стаття про те, як працює фоп рахунок від монобанк.

Корисні посилання:

На цьому етапі ми вже маємо зареєстрований ФОП і відкритий підприємницький рахунок.

Що далі?

Отримуємо дохід на свій рахунок, подаємо звіти та оплачуємо податки.

Як отримати дохід як ФОП?

Зазвичай достатньо надати IBAN вашого підприємницького рахунку, щоб отримати оплату за послуги або товари.

В залежності від специфіки вашої діяльності можуть бути певні умови в організації зарахування оплат.

Як в мене це організовано?

Я приймаю оплати на декількох сайтах за онлайн-курси, для цього я підключив WayForPay та Plata by mono.

Я вказав у цих системах свій банківський рахунок ФОП для прийому виплат.

Ці сервіси обробляють платежі і щоденно переказують зароблені кошти на мій рахунок, утримуючи комісію.

Після зарахування коштів на мій рахунок ФОП, я можу перевести їх на свій особистий рахунок для подальшого використання.

Важливо пам'ятати, що витрачати кошти з ФОП рахунку можна лише на бізнес-операції. Для цього треба зберігати всі чеки, тому для зручності я переказую кошти на свій особистий рахунок.

Також я отримував гроші з Patreon, потім виводив їх на Payoneer і після на фоп рахунок від Моно.

Які податки треба платити 3 групі ФОП?

ФОП третьої групи сплачують наступні податки:

- Єдиний податок: ставка єдиного податку для ФОП третьої групи може становити 5% від доходу, якщо ФОП не є платником ПДВ, або 3% від доходу, якщо ФОП є платником ПДВ.

- ПДВ (податок на додану вартість): якщо ФОП третьої групи обирає бути платником ПДВ, то він повинен сплачувати цей податок у розмірі 20% від вартості товарів або послуг, що реалізуються.

- Єдиний соціальний внесок (ЄСВ): незалежно від обраної системи оподаткування, всі ФОПи зобов'язані сплачувати ЄСВ. Мінімальний розмір ЄСВ для ФОПів третьої групи встановлюється виходячи з мінімальної заробітної плати та актуальних ставок.

Що таке ПДВ?

ПДВ (податок на додану вартість) — це податок, який включається у ціну товарів і послуг і сплачується споживачем, але передається державі продавцем.

Зазвичай ІТ-спеціалісти та онлайн-підприємці обирають ставку 5% без ПДВ.

Ось чому:

- Спрощення: не сплачувати ПДВ означає менше бухгалтерії та спрощене податкове планування.

- Клієнти: якщо більшість клієнтів — фізичні особи або малі фірми без статусу платників ПДВ, збір цього податку лише збільшує вартість послуг.

- Міжнародні послуги: для ІТ-спеціалістів та крієйторів, які працюють з іноземними клієнтами, ПДВ може не мати переваг через відмінності в податкових системах.

ФОПи третьої групи можуть уникати ПДВ, щоб знизити витрати та спростити свої фінансові операції.

В такому випадку оплата податків здійснюється наступним чином, раз на квартал:

- Необхідно сплатити 5% від усієї суми, що надійшла на підприємницький банківський рахунок, як єдиний податок.

- Потрібно сплатити ЄСВ, який становить 1 760 грн на місяць; таким чином, за три місяці це буде 5 280 грн.

Щоб порахувати податки с зп, потрібно подати звіти в податкову, вказавши, скільки ми заробили.

Це можна здійснити кількома способами, найзручніші з яких:

- Через Taxer.

- Через Дію.

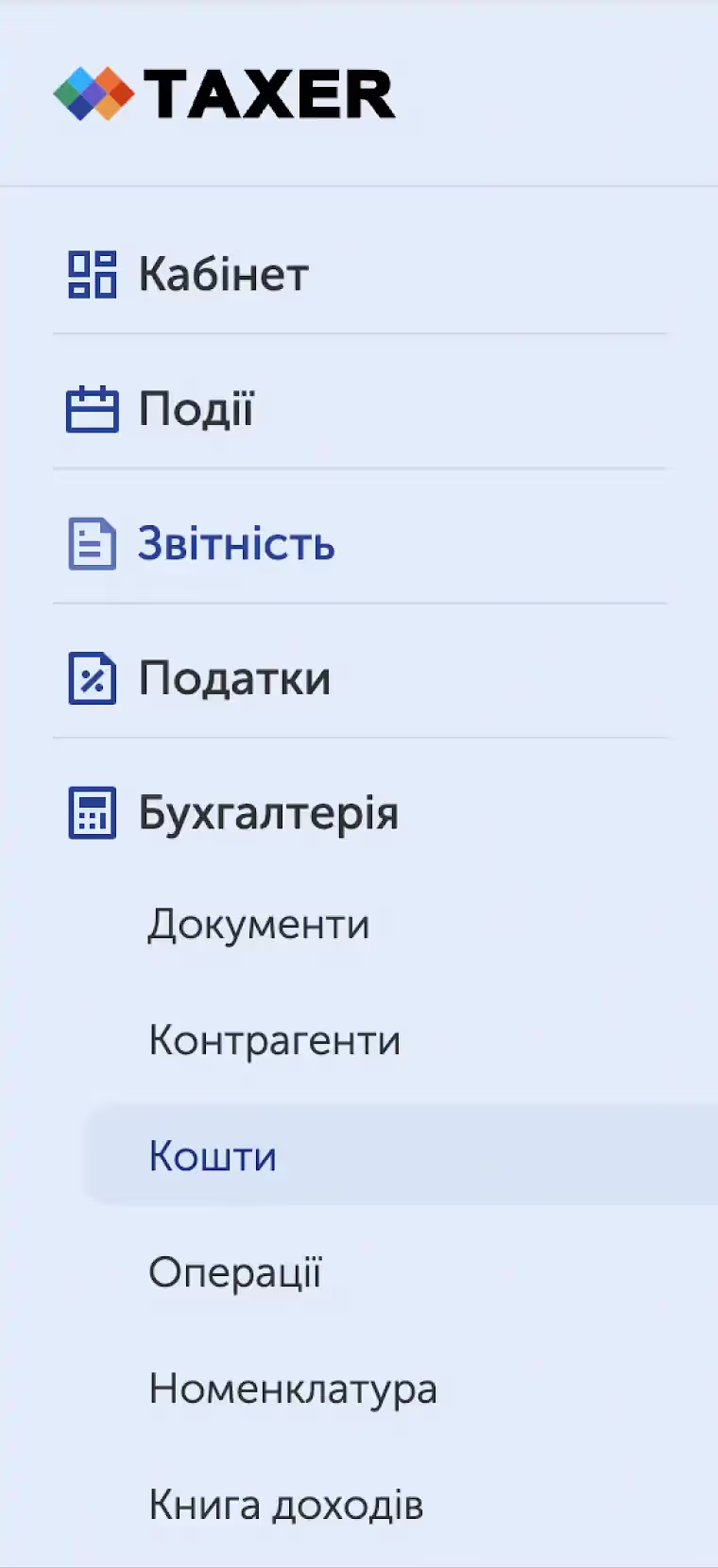

Як вести бухгалтерський облік та звітність для ФОП?

Я подаю звіти через Taxer.

Taxer – це сервіс, який дозволяє автоматично розрахувати і заповнити звіти, отримувати сповіщення про необхідність сплати податків, перевіряти заборгованість, а також консультуватися з юристами та бухгалтерами.

Перший раз знадобиться час на створення та налаштування акаунту, але подальша подача звітів і оплата податків займатиме лише кілька хвилин щокварталу.

По крокам:

- Створіть акаунт Taxer.

- Додайте профіль і електронний підпис.

- Додайте банківський рахунок.

- Внесіть свій дохід.

- Подайте звіт та оплатіть податки.

Як користуватися Taxer?

Щоб Taxer правильно налаштував податковий календар, необхідно додати профіль та вказати інформацію про ФОП.

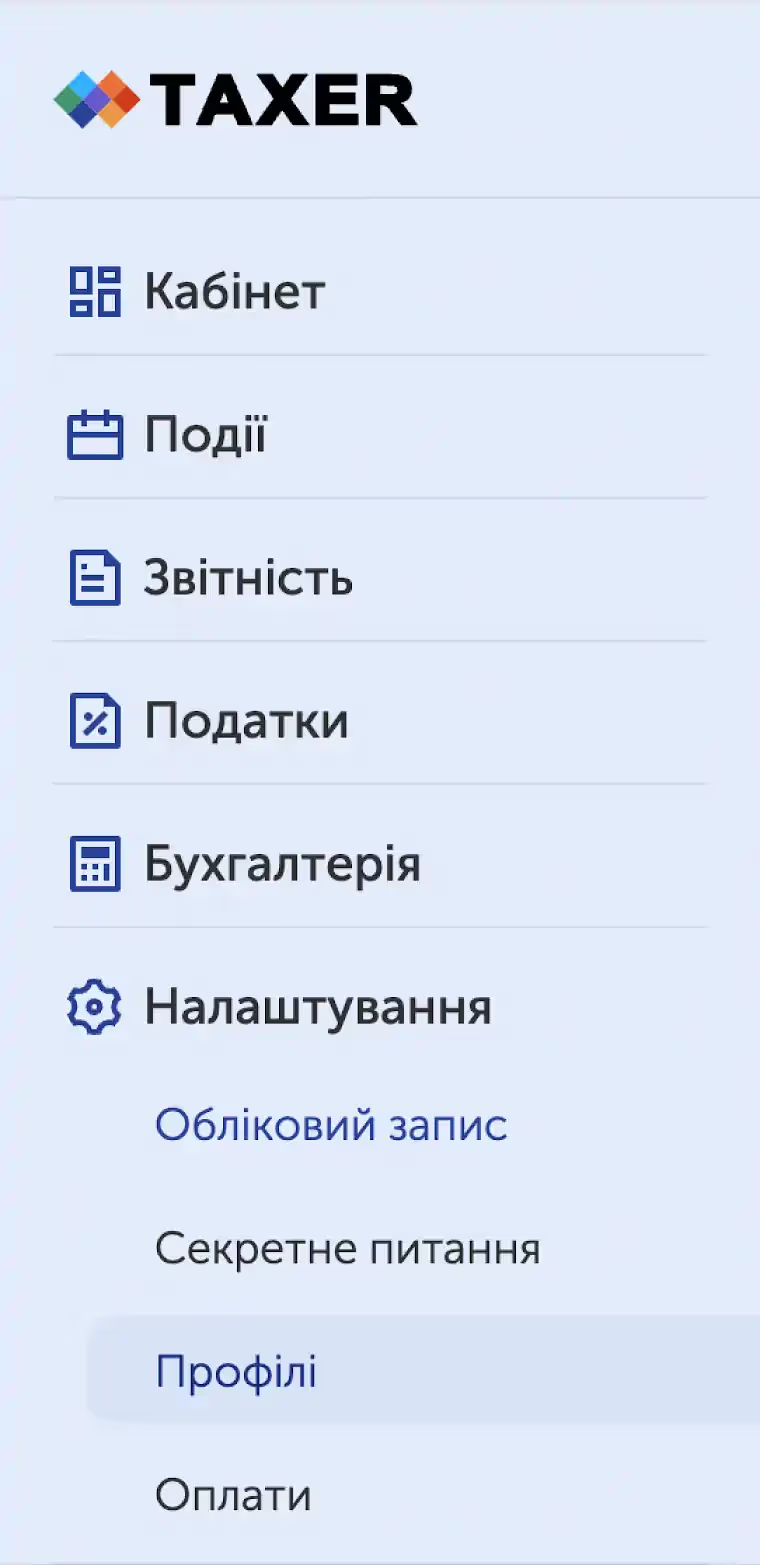

Зайдіть в «Налаштування → Профілі».

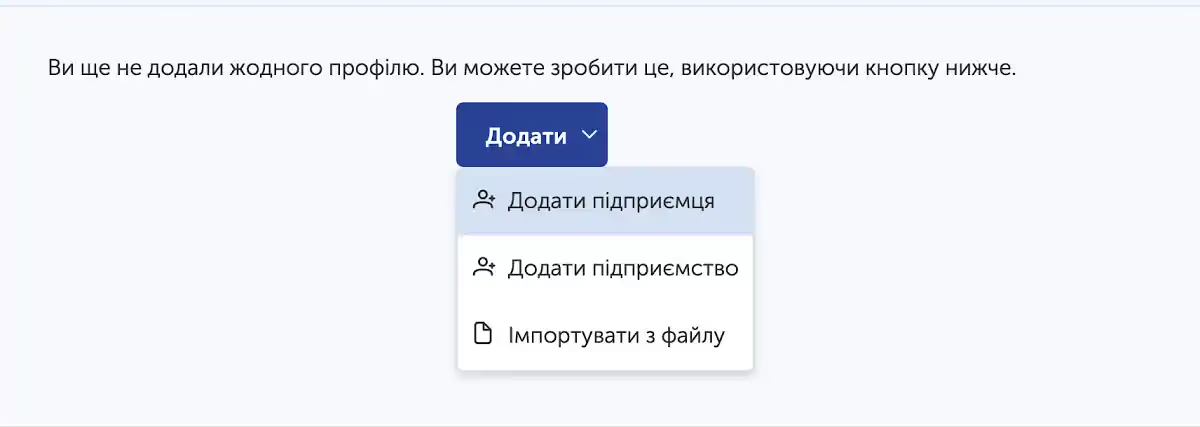

Натисніть «Додати → Додати підприємця».

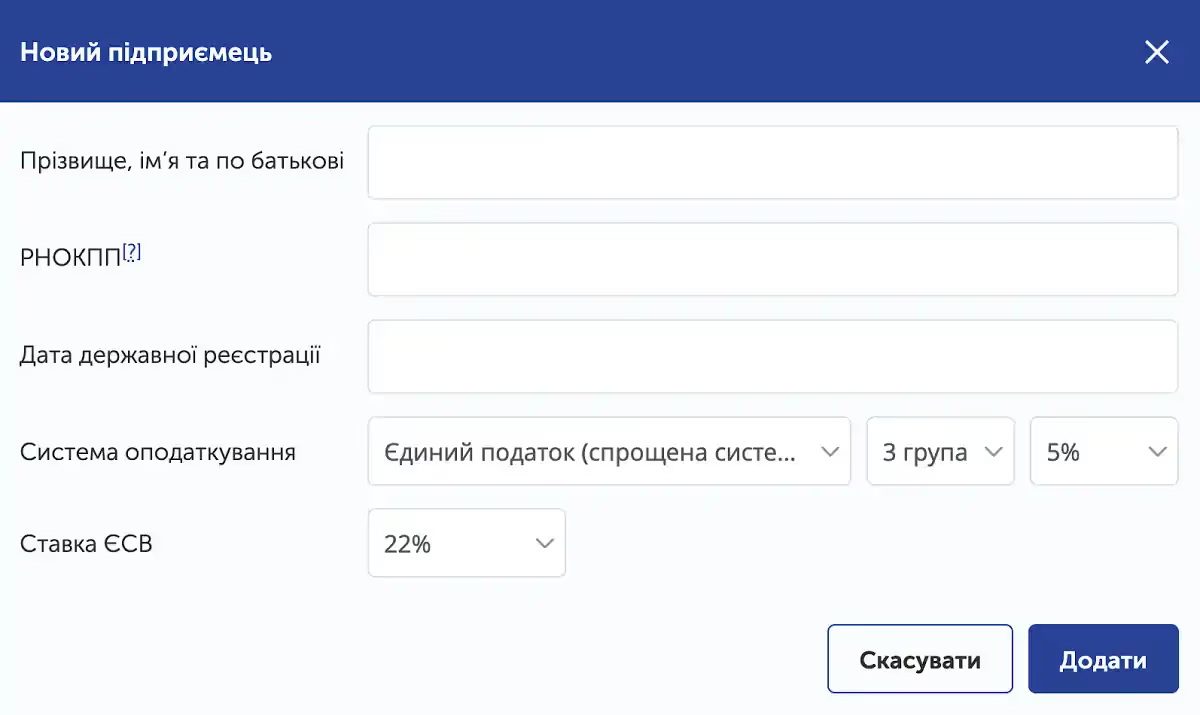

Заповніть інформацію.

РНОКПП — це ваш ідентифікаційний код.

Дату державної реєстрації можна знайти на порталі Дія у розділі «Відомості про мене → Бізнес».

Фактично, дата отримання підтвердження заяви на відкриття ФОП і є датою реєстрації.

Систему оподаткування та ставку ЄСВ вкажіть відповідно до скріншота, якщо у вас не специфічна ситуація і на попередніх кроках ви не відходили від гайду.

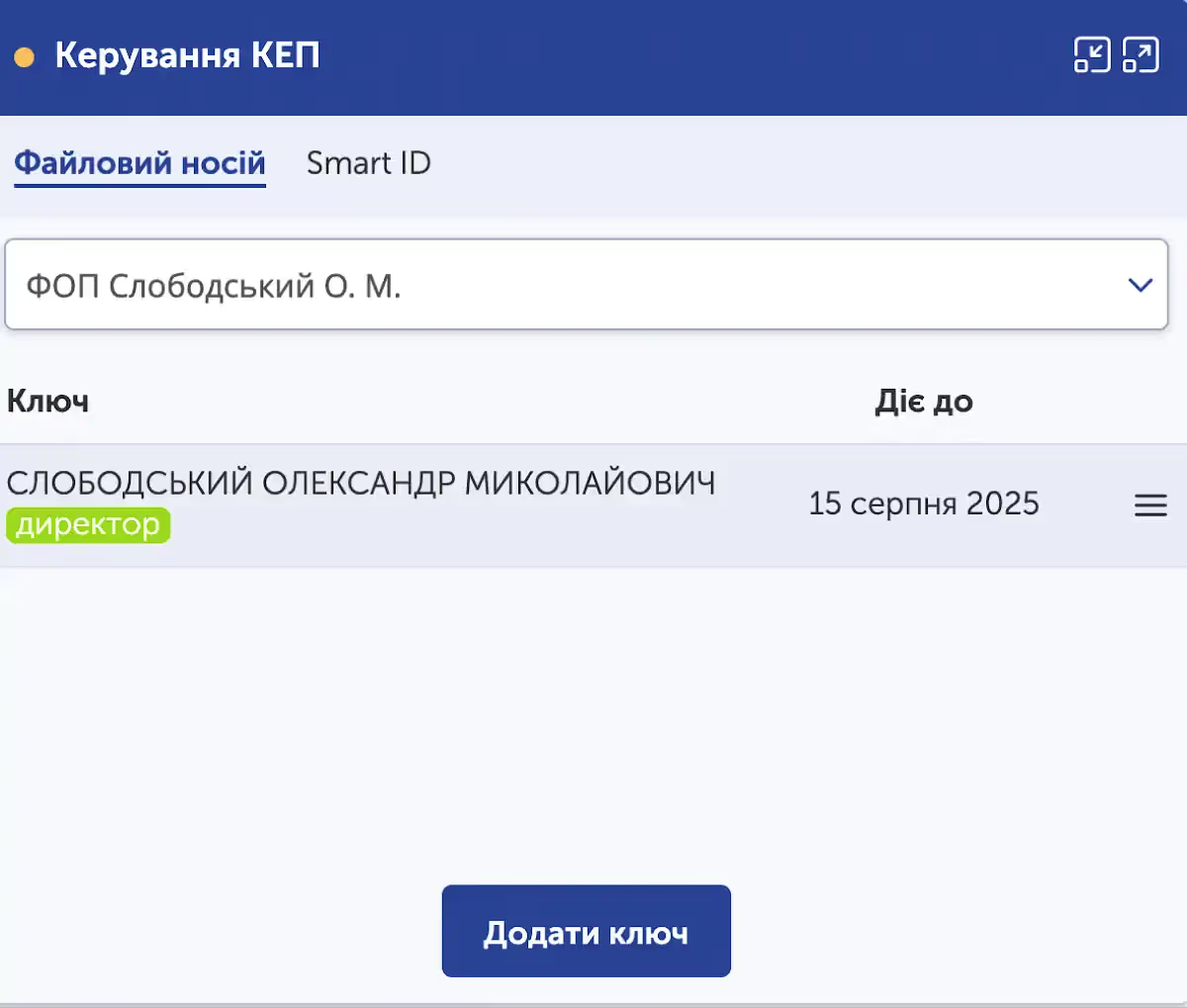

Як отримати електронний ключ (КЕП)?

Щоб подавати звіти в податкову та отримувати інформацію про заборгованість, потрібно отримати кваліфікований електронний підпис (КЕП).

Це, по суті, файл, який потрібно завантажити в Taxer.

Є різні сервіси, що надають КЕП: деякі платні, деякі — безкоштовні.

Я користуюся безкоштовним сервісом від Приватбанку. Хоча у мене там рахунок, який я вже багато років не використовував, це не заважає отримати електронний ключ.

Те, що КЕП від Приватбанку, а рахунок ФОП від Монобанку, не є проблемою.

Підпис — це просто інструмент авторизації.

Так само, як при вході на портал Дія ви можете використовувати Bank ID, увійшовши через Приват або Моно, але все одно потрапите у свій акаунт.

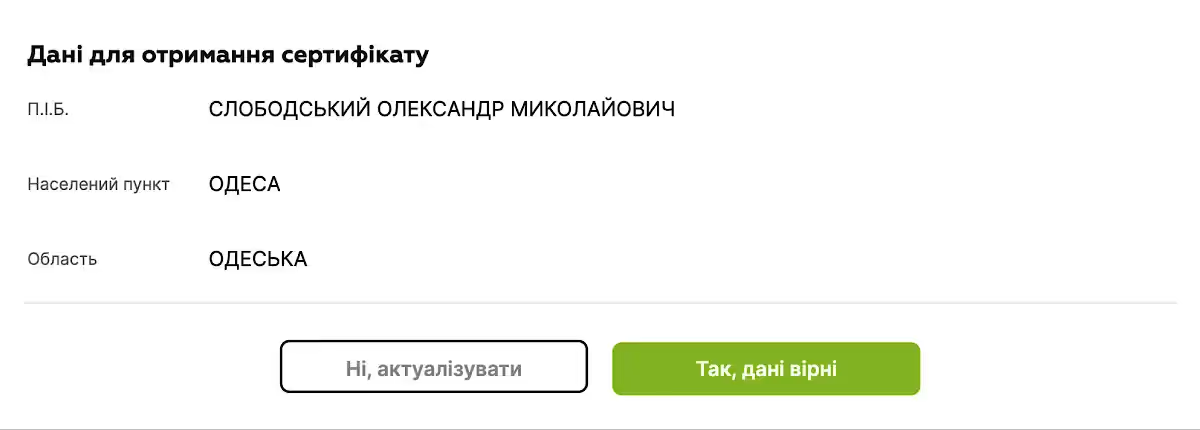

Якщо ви маєте рахунок в Приваті зайдіть на acsk.privatbank.ua і внизу оберіть «Отримати сертифікат».

Авторизуйтесь в Приват24 і підтвердіть свої дані.

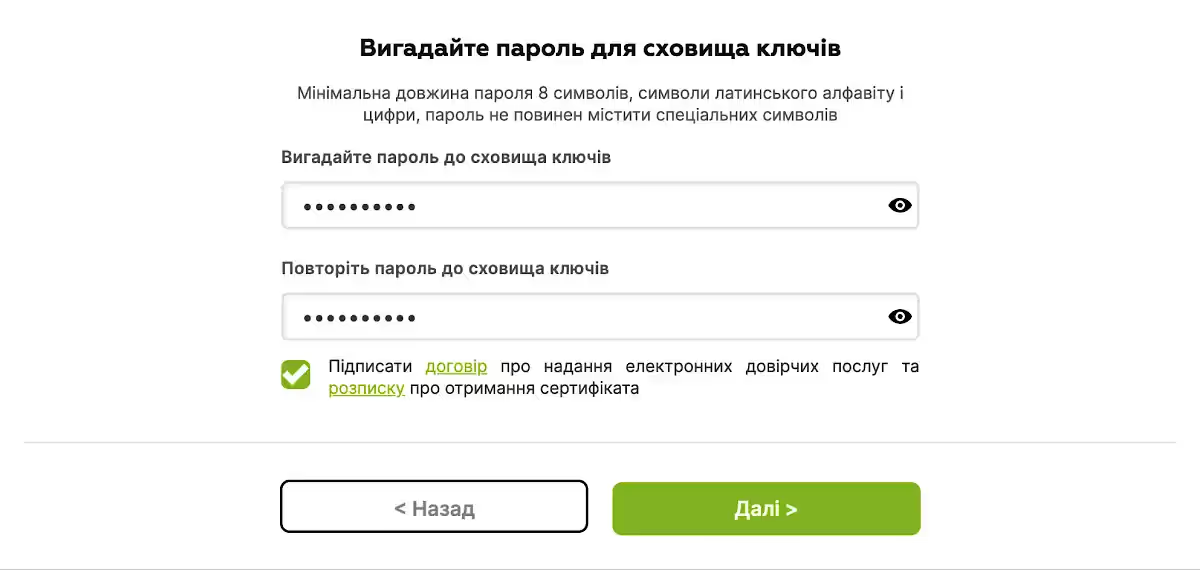

Вигадайте пароль для сховища ключів.

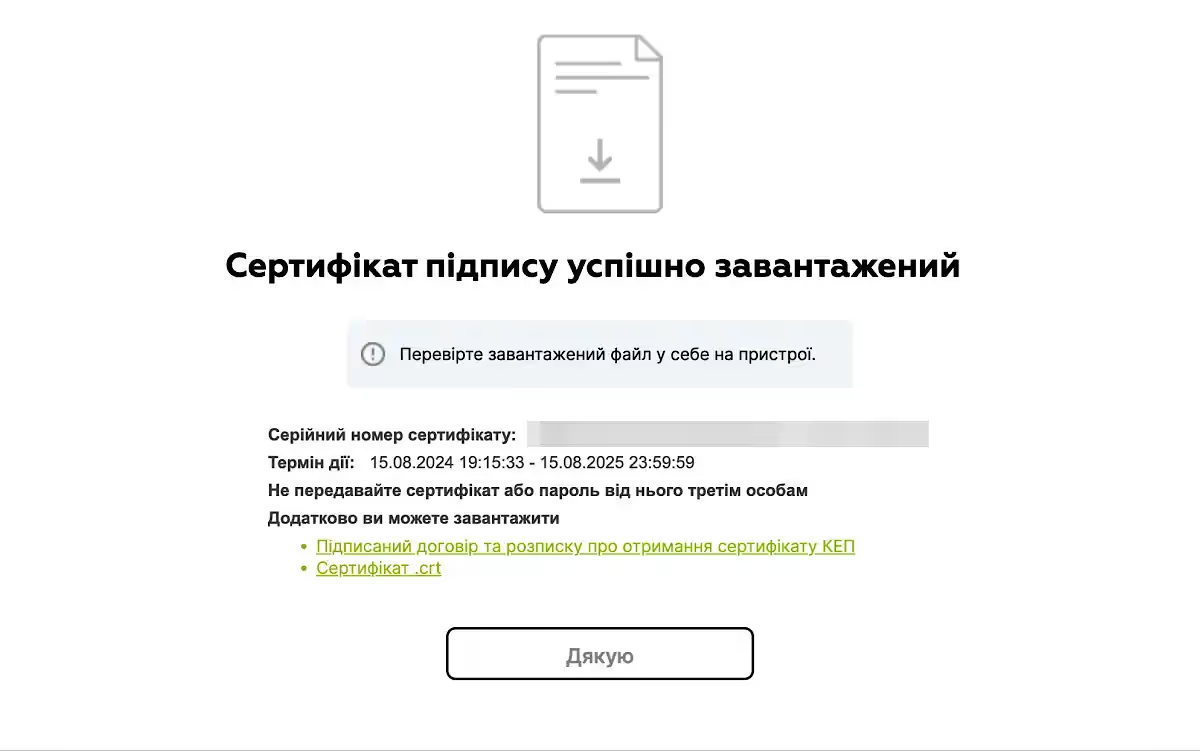

Далі ключ буде автоматично завантажено як файл.

Назва файлу буде схожа на pb_8382501134.jks

Збережіть цей файл десь в безпечному місці.

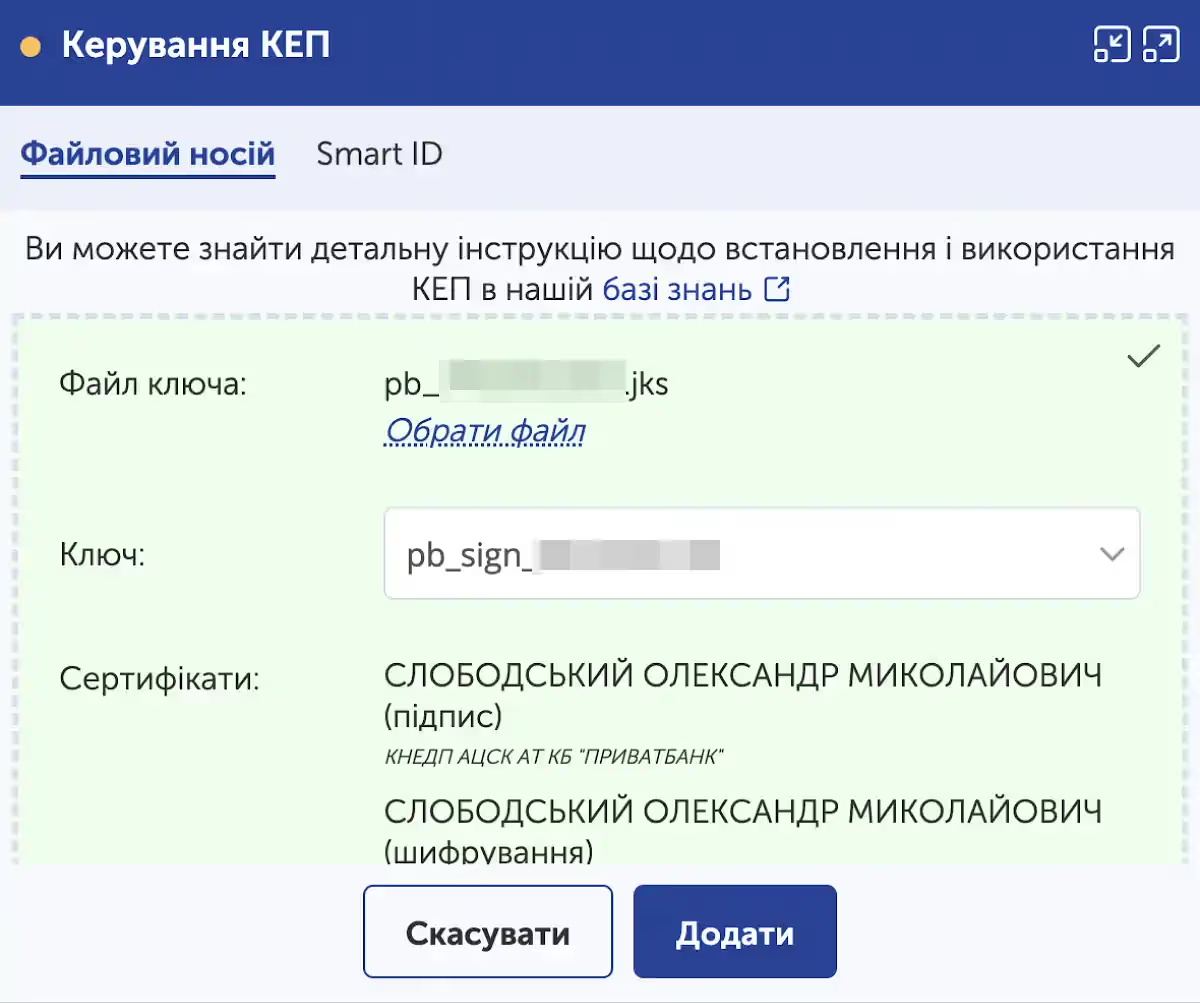

Зайдіть в Taxer «Налаштування → Профілі → Керування ключами», завантажте ваш ключ і вкажіть пароль.

Супер, ключ додано і тепер ви можете відправляти податкові звіти.

Як порахувати податки?

Щоб правильно сплатити податки, потрібно вказати ваш дохід.

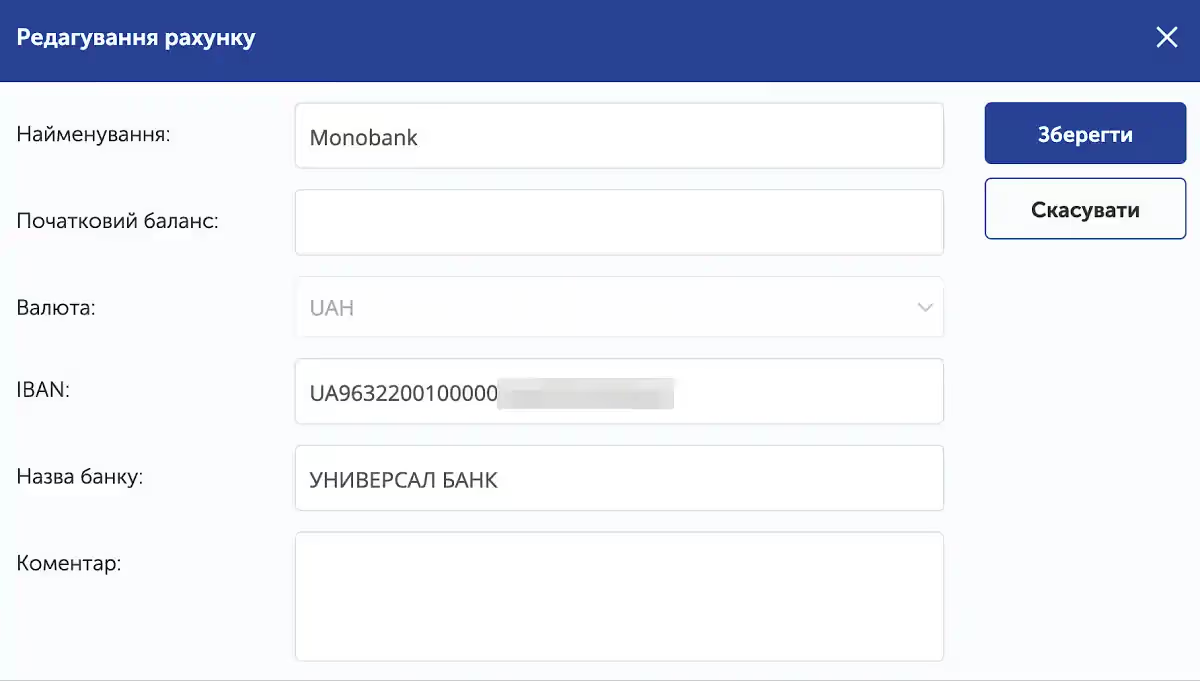

Для цього спочатку додайте банківський рахунок у Taxer.

Для додавання рахунку перейдіть у «Бухгалтерія → Кошти → Додати».

Вкажіть назву банку та IBAN.

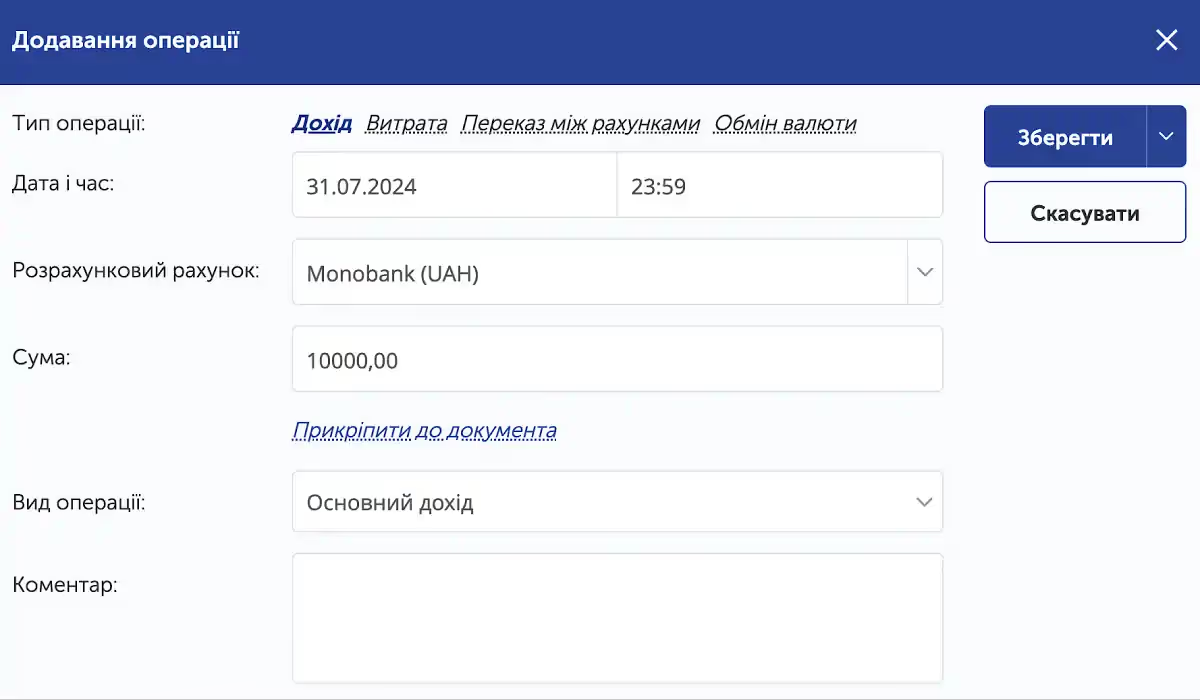

Після додавання рахунку можна внести дохід.

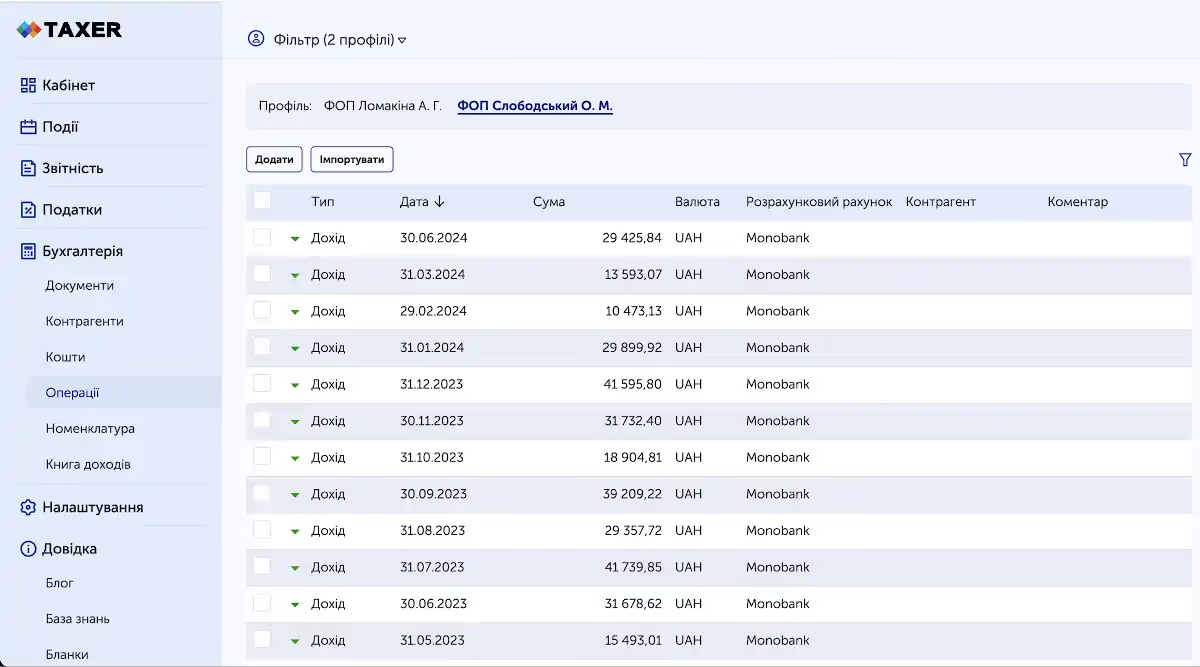

Перейдіть в «Бухгалтерія → Операції».

Натисніть «Додати».

Виберіть рахунок, вкажіть суму та час зарахування.

Якщо ви отримуєте зарплату чи разові виплати, то не буде проблемою зайти та додати операцію раз на місяць.

Але в мене була ситуація, коли я отримував оплати за продажі онлайн-курсів, і це було багато транзакцій щодня.

Я не додавав кожну окремо, а робив це раз на місяць однією транзакцією із загальною сумою.

Не знаю, чи є це порушенням, але в моєму розумінні головне, щоб сума всіх надходжень була порахована правильно і податки сплачені.

Проблем і питань за всі ці роки ні в кого не виникало.

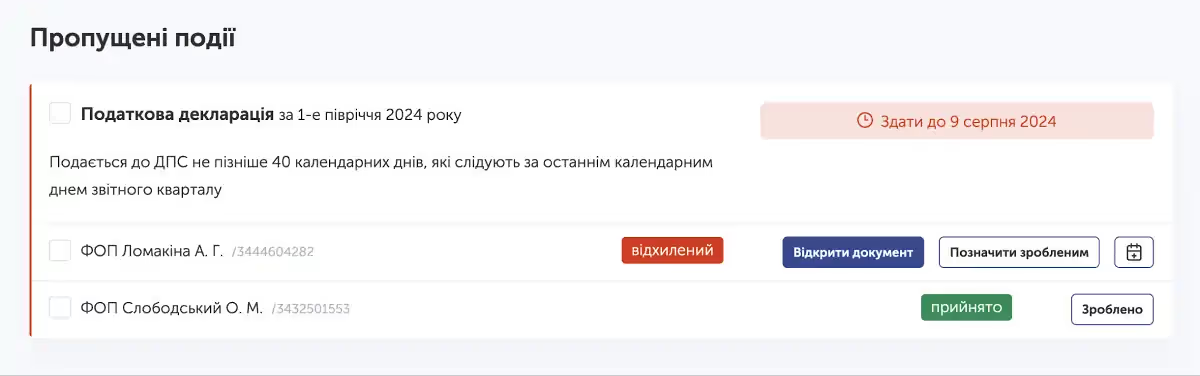

Як дізнатись коли платити податки?

У Taxer є зручний податковий календар та нагадування про важливі події.

Щокварталу потрібно:

- Подати податкову декларацію, вказавши, скільки ми заробили, щоб розрахувалися ті 5%, які ми маємо сплатити.

- Сплатити ЄП, ті самі 5% від нашого доходу.

- Сплатити ЄСВ — це фіксована сума, відсоток від мінімальної зарплати.

В списку поточних подій ви побачите коли вам треба заповнити звіти чи оплатити податки.

Якщо ви додали дохід і завантажили електроний підпис, то звіт в податкову подається буквально в пару кліків.

Ми будемо бачити статус кожного звіту, і якщо з якоїсь причини він не був прийнятий, ми також це побачимо і зможемо виправити.

Також в подіях будуть рахунки на оплату податків.

Якщо натиснути «Сформувати рахунок» можна побачити реквізити та суму оплати.

Ви можете оплатити через Taxer але там буде комісія.

Якщо нажати «Сплатити → Visa, Mastercard» ми перейдемо до оплати.

Наприклад за оплату ЄСВ в 5280 гривень комісія 112 гривень.

Я плачу через моно без комісії.

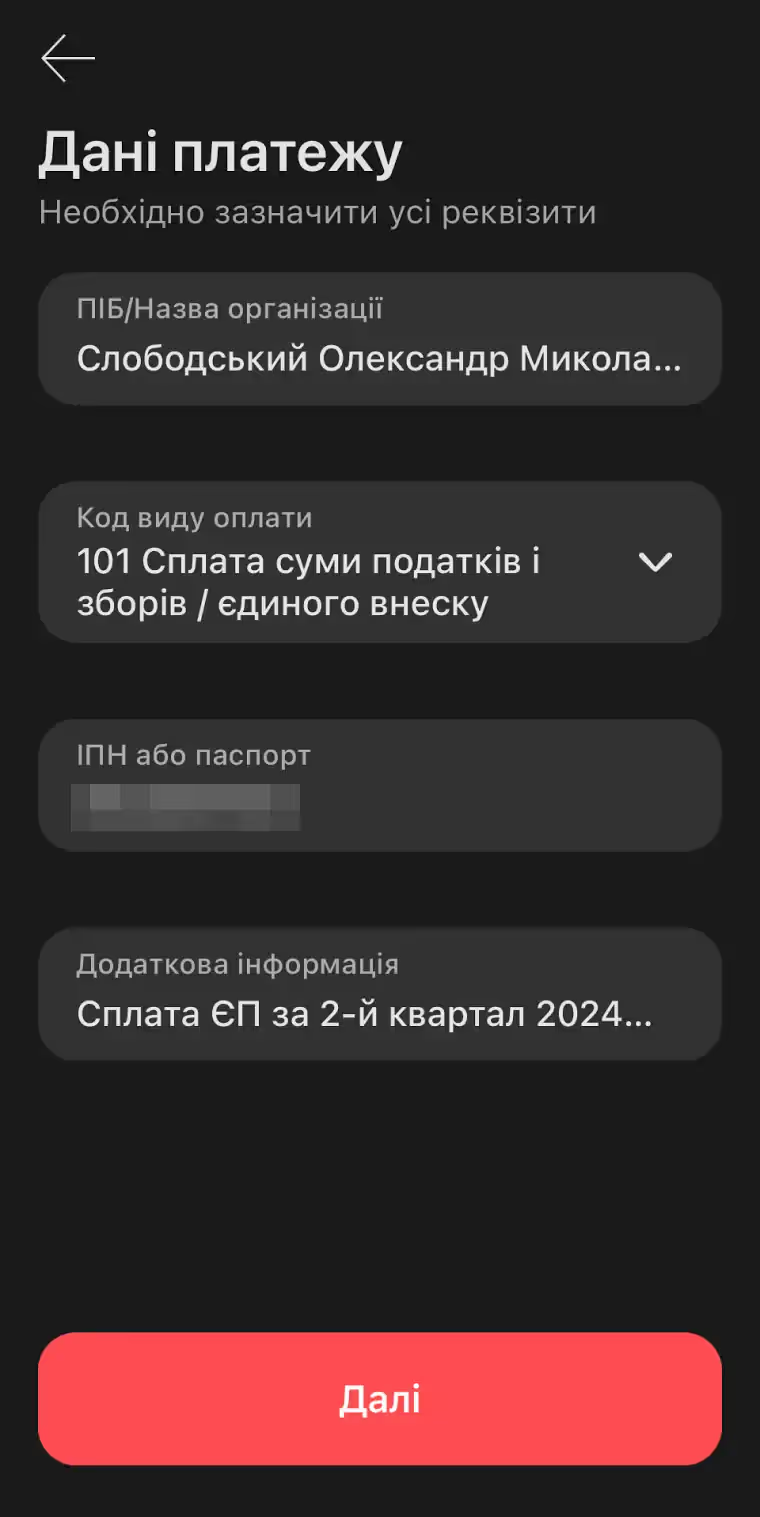

Як платити податки через монобанк?

Ви можете сплачувати податки ФОП зі своєї особистої картки.

Для цього зайдіть у розділ оплати за реквізитами та вкажіть IBAN податкової.

IBAN можна знайти у сформованому рахунку від Taxer.

На моєму скріншоті це UA798999980000355669204021532.

Код виду оплати та додаткова інформація заповняться автоматично, зазвичай це 101, і вказується як «Сплата ЄП» або «Сплата ЄСВ».

На наступному кроці треба буде вказати суму, яку теж треба взяти з Taxer.

Ви також можете оплатити податки через бухгалтерський кабінет одразу з рахунку ФОП від Монобанку.

Після оплати через банк зайдіть у Taxer та натисніть «Позначити зробленим», щоб більше не отримувати нагадування.

От і все, ми пройшли всі кроки подачі звітів і оплати податків.

Давайте розглянемо альтернативні рішення та як перевірити заборгованість.

Як сплачувати податки через Дію?

Подати звіти та оплатити податки також можна через Дію.

Це може бути зручно, якщо ви отримуєте разові виплати.

Для цього перейдіть у «Сервіси → Податки».

У розділі «Зверніть увагу» будуть відображені актуальні події, які зникнуть із цього списку лише якщо ви їх оплатите через Дію.

Наприклад, якщо ви вже оплатили податки напряму з банківського рахунку, подія в Дії все одно може залишатися.

Звіт через Дію подається шляхом вказання загальної суми доходу за певний період.

При оплаті податків через Дію також є комісія.

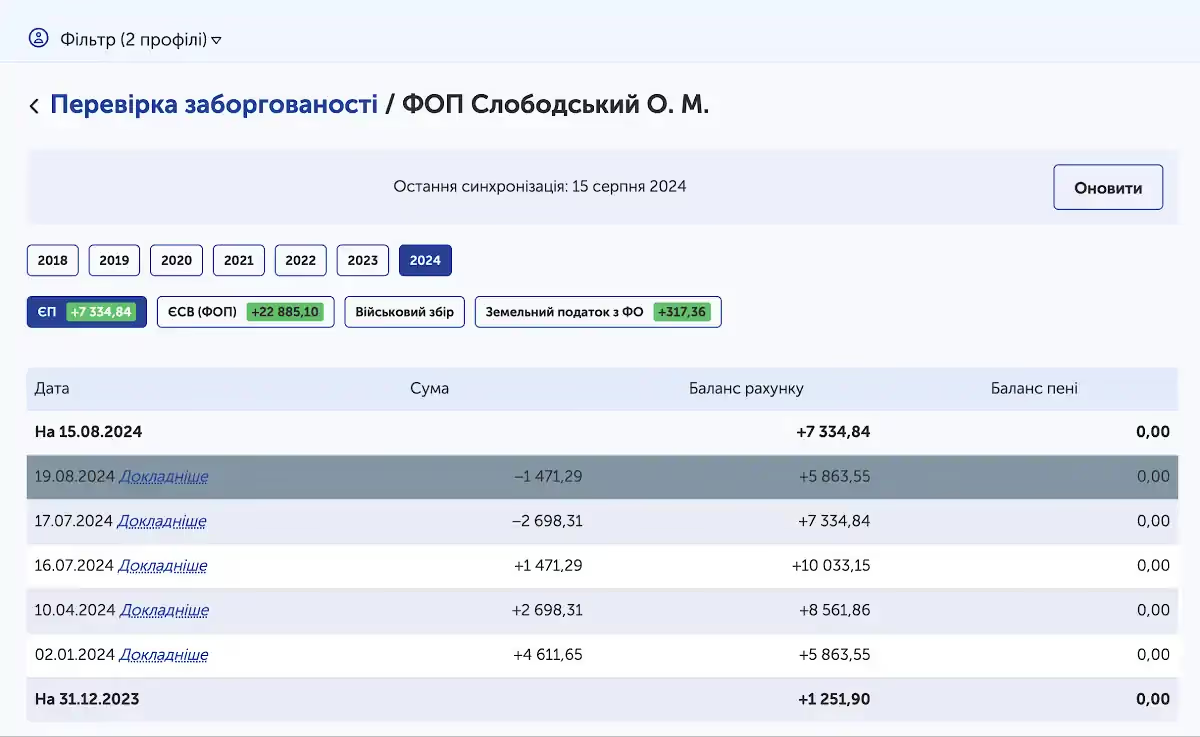

Як перевірити заборгованість?

Як зрозуміти, чи за вас сплачують податки і чи немає заборгованості?

Є три варіанти:

- Taxer

- Дія

- Телеграм-бот від податкової

Оновіть дані в Taxer у розділі «Податки → Перевірка заборгованості».

Ви побачите баланс рахунку та нараховані пені.

Якщо баланс плюсовий, а пені немає, значить усе в порядку

В Дії це можна перевірити в розділі «Сервіси → Податки → Сплата податків та зборів → Розрахунки з бюджетом».

Якщо переплата плюсова та заборгованість нуль то усе добре.

У податкової є офіцийний телеграм бот в якому можна авторизуватися і отримувати повідомлення про статуту розрахунків з бюджетом.

Особливості сплати податків під час воєнного стану

Під час воєнного стану для ФОПів третьої групи, які працюють за ставкою 5% без ПДВ, діють певні особливості:

- Можливість не сплачувати єдиний податок: уряд запровадив можливість тимчасово не сплачувати єдиний податок для ФОПів третьої групи, які працюють за ставкою 5% без ПДВ. Це стосується тих підприємців, які через воєнні дії не можуть повноцінно вести свою діяльність. Однак, зазвичай необхідно подати відповідну заяву до податкової.

- Відсутність штрафів: за несвоєчасну сплату єдиного податку або несвоєчасне подання звітності під час воєнного стану штрафи можуть не нараховуватися. Це залежить від урядових рішень і ситуації в конкретному регіоні.

- Продовження податкових перевірок: під час воєнного стану можуть бути обмежені податкові перевірки, що зменшує адміністративний тиск на ФОПів третьої групи.

- Можливість спрощеної звітності: для деяких ФОПів може бути запроваджена спрощена звітність, але це залежить від конкретних рішень уряду.

Висновок

Якщо ви працюєте як ФОП на третій групі зі ставкою 5% без ПДВ, то, можливо, податкова звітність здається вам головним болем.

Але насправді все не так складно, особливо якщо використовувати сучасні інструменти, як-от Taxer або Дію.

Вони допоможуть вам тримати все під контролем — від подання звітів до сплати податків.

Не забувайте регулярно перевіряти свій податковий баланс, щоб уникнути заборгованостей. І навіть якщо зараз складний час через воєнний стан, держава надає деякі послаблення, що можуть допомогти зменшити податкове навантаження.

Зрештою, ведення бізнесу вимагає певної організованості, але з правильними інструментами ви легко впораєтеся з податковими питаннями і зможете зосередитися на своїй основній діяльності.

На Patreon я розповідаю про свої експерименти, ідеї та закулісні процеси. Досліджую нові підходи в різних медіа та мовах, занурююся в AI-інструменти й ділюся корисними порадами та знахідками (контент англійською).

МонетизаціяПлатежі

МонетизаціяПлатежі

.svg)